Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

France (Nord) Balance commerciale (SA) (Octobre)

France (Nord) Balance commerciale (SA) (Octobre)A:--

F: --

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)A:--

F: --

Canada Emploi à temps partiel (SA) (Novembre)

Canada Emploi à temps partiel (SA) (Novembre)A:--

F: --

P: --

Canada Taux de chômage (SA) (Novembre)

Canada Taux de chômage (SA) (Novembre)A:--

F: --

P: --

Canada Emploi à temps plein (SA) (Novembre)

Canada Emploi à temps plein (SA) (Novembre)A:--

F: --

P: --

Canada Taux de participation à l'emploi (SA) (Novembre)

Canada Taux de participation à l'emploi (SA) (Novembre)A:--

F: --

P: --

Canada Emploi (SA) (Novembre)

Canada Emploi (SA) (Novembre)A:--

F: --

P: --

U.S. Indice des prix PCE MoM (Septembre)

U.S. Indice des prix PCE MoM (Septembre)A:--

F: --

P: --

U.S. Revenu personnel MoM (Septembre)

U.S. Revenu personnel MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base MoM (Septembre)

U.S. Indice des prix PCE de base MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE YoY (SA) (Septembre)

U.S. Indice des prix PCE YoY (SA) (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base YoY (Septembre)

U.S. Indice des prix PCE de base YoY (Septembre)A:--

F: --

P: --

U.S. Dépenses personnelles MoM (SA) (Septembre)

U.S. Dépenses personnelles MoM (SA) (Septembre)A:--

F: --

U.S. Prévisions d'inflation à 5-10 ans (Décembre)

U.S. Prévisions d'inflation à 5-10 ans (Décembre)A:--

F: --

P: --

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)A:--

F: --

U.S. Total hebdomadaire des forages

U.S. Total hebdomadaire des foragesA:--

F: --

P: --

U.S. Forage hebdomadaire de pétrole total

U.S. Forage hebdomadaire de pétrole totalA:--

F: --

P: --

U.S. Crédit à la consommation (SA) (Octobre)

U.S. Crédit à la consommation (SA) (Octobre)A:--

F: --

Chine, Mainland Réserve de change (Novembre)

Chine, Mainland Réserve de change (Novembre)A:--

F: --

P: --

Japon Balance commerciale (Octobre)

Japon Balance commerciale (Octobre)A:--

F: --

P: --

Japon PIB nominal révisé QoQ (Troisième trimestre)

Japon PIB nominal révisé QoQ (Troisième trimestre)A:--

F: --

P: --

Chine, Mainland Importations YoY (CNH) (Novembre)

Chine, Mainland Importations YoY (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations (Novembre)

Chine, Mainland Exportations (Novembre)A:--

F: --

P: --

Chine, Mainland Importations (CNH) (Novembre)

Chine, Mainland Importations (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Balance commerciale (CNH) (Novembre)

Chine, Mainland Balance commerciale (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations YoY (USD) (Novembre)

Chine, Mainland Exportations YoY (USD) (Novembre)A:--

F: --

P: --

Chine, Mainland Importations en glissement annuel (USD) (Novembre)

Chine, Mainland Importations en glissement annuel (USD) (Novembre)A:--

F: --

P: --

Allemagne Production industrielle MoM (SA) (Octobre)

Allemagne Production industrielle MoM (SA) (Octobre)A:--

F: --

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)A:--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économiqueA:--

F: --

P: --

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)--

F: --

P: --

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)--

F: --

P: --

Australie Taux directeur O/N (emprunts)

Australie Taux directeur O/N (emprunts)--

F: --

P: --

Relevé des taux d'intérêt de la RBA

Relevé des taux d'intérêt de la RBA Conférence de presse de la RBA

Conférence de presse de la RBA Allemagne Exportations en glissement mensuel (SA) (Octobre)

Allemagne Exportations en glissement mensuel (SA) (Octobre)--

F: --

P: --

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)--

F: --

P: --

Mexique Inflation à 12 mois (CPI) (Novembre)

Mexique Inflation à 12 mois (CPI) (Novembre)--

F: --

P: --

Mexique IPC de base en glissement annuel (Novembre)

Mexique IPC de base en glissement annuel (Novembre)--

F: --

P: --

Mexique PPI YoY (Novembre)

Mexique PPI YoY (Novembre)--

F: --

P: --

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)--

F: --

P: --

U.S. JOLTS Offres d'emploi (SA) (Octobre)

U.S. JOLTS Offres d'emploi (SA) (Octobre)--

F: --

P: --

Chine, Mainland M1 Masse monétaire YoY (Novembre)

Chine, Mainland M1 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M0 Masse monétaire YoY (Novembre)

Chine, Mainland M0 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M2 Masse monétaire YoY (Novembre)

Chine, Mainland M2 Masse monétaire YoY (Novembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)--

F: --

P: --

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

Perspectives énergétiques mensuelles à court terme de l'EIA

Perspectives énergétiques mensuelles à court terme de l'EIA U.S. Stocks hebdomadaires d'essence API

U.S. Stocks hebdomadaires d'essence API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API Cushing

U.S. Stocks hebdomadaires de pétrole brut API Cushing--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API

U.S. Stocks hebdomadaires de pétrole brut API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole raffiné API

U.S. Stocks hebdomadaires de pétrole raffiné API--

F: --

P: --

Corée du Sud Taux de chômage (SA) (Novembre)

Corée du Sud Taux de chômage (SA) (Novembre)--

F: --

P: --

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)--

F: --

P: --

Japon Indice manufacturier Reuters Tankan (Décembre)

Japon Indice manufacturier Reuters Tankan (Décembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)--

F: --

P: --

Chine, Mainland PPI YoY (Novembre)

Chine, Mainland PPI YoY (Novembre)--

F: --

P: --

Chine, Mainland IPC MoM (Novembre)

Chine, Mainland IPC MoM (Novembre)--

F: --

P: --

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

Le dollar s'est renforcé face à toutes les devises après la publication du compte rendu de la dernière réunion de la Réserve fédérale. Ce document a confirmé la volonté de l'autorité de régulation de baisser davantage les taux, sans toutefois préciser d'échéancier et en insistant sur le fait que les décisions futures dépendront des données économiques à venir.

Le dollar s'est renforcé face à toutes les devises après la publication du compte rendu de la dernière réunion de la Réserve fédérale. Ce document a confirmé la volonté de l'autorité de régulation de baisser davantage les taux, sans toutefois préciser d'échéancier et en insistant sur le fait que les décisions futures dépendront des données économiques à venir. Pour certains acteurs du marché, ce discours a semblé moins accommodant que prévu, ce qui a entraîné une hausse de la demande de dollars, tandis que les rendements des bons du Trésor se sont maintenus près de leurs plus hauts niveaux locaux.

L'impact du blocage prolongé des services gouvernementaux américains constitue une autre source d'incertitude. En raison de la suspension des activités des agences statistiques, certaines données clés sur l'emploi et l'inflation n'ont pas été publiées dans les délais prévus, ce qui signifie que les prochaines données sur le marché du travail pourraient réserver des surprises. Aujourd'hui, les investisseurs se concentrent sur les rapports sur l'emploi dans le secteur privé, les demandes d'allocations chômage et les indicateurs connexes, qui contribueront à façonner les anticipations avant les prochaines décisions de la Réserve fédérale.

La paire USD/JPY a atteint ses plus hauts niveaux de l'année, en réaction au décalage des politiques monétaires. Elle se négocie au-dessus de 157,00, reflétant la vigueur du dollar et la position toujours accommodante de la Banque du Japon. Le marché ne perçoit toujours pas de resserrement monétaire de la part du régulateur japonais, tandis que la Fed, malgré un cycle de baisse des taux, maintient une attitude prudente et souligne les risques d'inflation.

L'analyse technique de la paire USD/JPY suggère un possible test de la zone clé 158,00–158,90 si le niveau de 157,00 se confirme comme support. En cas de repli à la baisse, la paire pourrait chuter vers 155,20–156,00.

Parmi les événements susceptibles d'influencer le cours de la paire USD/JPY lors des prochaines séances de négociation, on peut citer :

Les vendeurs de la paire USD/CAD ont tenté hier de franchir le support à 1,3980, sans succès. Le cours a rebondi fortement et s'est maintenu au-dessus de 1,4000. Si la dynamique haussière se poursuit, la paire pourrait atteindre à nouveau ses récents sommets proches de 1,4140. Un repli marqué sous 1,4000 pourrait déclencher une nouvelle tentative de baisse vers 1,3930.

Les événements susceptibles d'influencer le cours de la paire USD/CAD lors des prochaines séances de négociation sont les suivants :

Cette prévision du prix de Cardano (ADA) examine si la zone de support critique de 0,51 $ peut servir de tremplin à une hausse à long terme vers les 10 $ entre 2025 et 2030. En combinant analyse technique, données on-chain, facteurs macroéconomiques et tendances de développement du réseau, ce guide propose des scénarios équilibrés pour aider les traders et les investisseurs à comprendre les trajectoires de prix potentielles, les principaux risques et les attentes réalistes quant aux performances futures d'ADA.

Les prévisions actuelles concernant le prix de Cardano (ADA) sont très sensibles à la volatilité à court terme et à la tendance générale du marché. L'ADA continue d'évoluer dans une fourchette étroite, reflétant l'indécision des acteurs du marché et correspondant aux phases de consolidation typiques qui précèdent les fortes hausses.

| Indicateur | Signal actuel |

|---|---|

| RSI (14) | Neutre à légèrement haussier |

| MACD | formation de convergence précoce |

| MA de 200 jours | Agissant comme une résistance dynamique |

Le niveau de 0,51 $ demeure la zone la plus surveillée dans tous les modèles de prévision du prix d'Ada Cardano. Historiquement, ce niveau a agi comme un aimant à liquidités et une base structurelle, renforçant son importance dans les perspectives à court et moyen terme.

Les données de la blockchain révèlent une accumulation croissante de fonds par les gros investisseurs durant les phases de consolidation, un comportement qui précède souvent les mouvements de marché importants. Les flux nets des plateformes d'échange indiquent des sorties modérées, suggérant que les investisseurs privilégient une stratégie de détention à long terme plutôt qu'une pression à la vente immédiate.

Ce schéma s'inscrit dans les récits plus larges entourant les prévisions de prix de Cardano ADA et l'actualité crypto, renforçant la théorie selon laquelle la confiance institutionnelle est peut-être en train de se reconstruire.

| Quart | Plage de prévision (USD) | Thème du marché |

|---|---|---|

| 1er trimestre 2025 | 0,60 $ – 0,88 $ | Phase d'accumulation |

| 2e trimestre 2025 | 0,75 $ – 1,05 $ | Élan spéculatif |

| 3e trimestre 2025 | 0,85 $ – 1,25 $ | Anticipation du sentiment des ETF |

| 4e trimestre 2025 | 1,10 $ – 1,60 $ | Phase de confirmation de la tendance |

Si l'approbation réglementaire est obtenue, les modèles de prévision du prix de Cardano (ADA) pour 2025 suggèrent une accélération des flux de capitaux vers l'ADA. La confirmation de l'ETF pourrait susciter une demande institutionnelle comparable à celle observée par le passé pour le BTC et l'ETH.

Without ETF approval, price action may remain confined within a moderate growth band. This scenario still retains upward momentum but reflects conservative sentiment and delayed institutional commitment.

This outlook also aligns with conservative projections seen in cardano ada price prediction july 2025 discussions, which anticipate gradual progression rather than explosive price action.

Long-term scenarios for ADA between 2026 and 2030 depend on network execution, macro cycles and overall crypto market structure. The table below outlines an illustrative year-by-year range often considered in mid-term cardano ada price prediction models.

| Year | Min (USD) | Average (USD) | Max (USD) |

|---|---|---|---|

| 2026 | $0.90 | $1.60 | $2.40 |

| 2027 | $1.20 | $2.10 | $3.20 |

| 2028 | $1.50 | $2.80 | $4.50 |

| 2029 | $1.80 | $3.50 | $6.50 |

| 2030 | $2.20 | $4.80 | $10.00 |

These values are not guarantees but scenario ranges, providing a structured view for ada cardano price prediction discussions through 2030.

For any multi-year cardano ada price prediction 2030 roadmap, technical milestones are as important as market cycles. Some of the key checkpoints that could influence sentiment and valuation include:

If delivered on schedule, these milestones may support the thesis that ADA can gradually move into a higher valuation band over the 2026-2030 window.

DeFi activity and institutional interest are key pillars behind any ambitious cardano ada price prediction. Capital tends to follow robust ecosystems with real usage and reliable infrastructure.

Balanced analysis, rather than purely speculative cardano ada price prediction crypto news headlines, should weigh these adoption factors when assessing ADA’s potential path toward higher price targets by 2030.

On higher timeframes, ADA has at times formed structures resembling a falling wedge, a pattern that can precede bullish reversals if confirmed by volume and follow-through. Shorter-term charts may show nested wedges or channels inside the broader formation.

In this context, traders often frame cardano ada price prediction scenarios around whether a decisive breakout above wedge resistance can unlock a new trend leg.

Trend-following indicators provide additional confirmation for any falling wedge breakout thesis. Moving averages and momentum oscillators help distinguish between genuine reversals and short-lived rallies.

| Indicator | Typical Bullish Confirmation Signal |

|---|---|

| 50-Day MA | Price reclaiming and holding above after wedge breakout |

| 200-Day MA | Golden cross or sustained trade above long-term trendline |

| RSI | Move from oversold into 50–70 range with higher lows |

When these conditions align, they support more constructive cardano ada price prediction views, especially in multi-year frameworks extending to 2030.

Mapping long-term support and resistance gives structure to both conservative and aggressive targets used in extended forecasts such as cardano ada price prediction atgraphite.com or other research sources. Below is an illustrative level map for the coming years:

| Zone | Approximate Price Band (USD) | Role |

|---|---|---|

| Major Support | $0.50 – $0.70 | Structural base and long-term accumulation region |

| Intermediate Range | $1.00 – $3.00 | Rotation and consolidation area in many models |

| Expansion Zone | $3.00 – $6.50 | Potential mid-cycle rally targets |

| Speculative Upper Band | $6.50 – $10.00 | Aggressive upside target range toward 2030 |

These bands help frame both shorter-term ideas such as cardano ada price prediction 2025 and longer horizons like cardano ada price prediction 2030 within a consistent technical structure, rather than relying solely on isolated price points.

Smart contract expansion remains one of the most influential pillars behind any ada cardano price prediction. The continued evolution of Plutus scripts and developer tooling directly affects network usage, transaction volume and ecosystem maturity.

These metrics often provide a more grounded perspective than short-term cardano ada price prediction crypto news narratives focused solely on speculative momentum.

The Plomin hard fork represents a significant phase in Cardano’s governance and decentralization journey. Its implementation may improve network efficiency, security and participation in on-chain decision-making.

For long-term cardano ada price prediction 2030 models, sustained decentralization and reliable governance frameworks are critical in supporting institutional confidence and long-term valuation.

Cardano’s positioning as a third-generation blockchain places it in direct competition with Ethereum, Solana and other Layer-1 ecosystems. Its appeal lies in scalability, formal verification and academic-driven development.

How effectively Cardano captures market share in high-growth sectors such as DeFi and gaming will significantly shape any mid-to-long term cardano ada price prediction trajectory.

While optimistic projections exist, several risk elements could weaken or invalidate the $10 scenario often mentioned in cardano ada price prediction narratives.

Sustained failure to innovate would significantly challenge aggressive targets projected in some ada cardano price prediction models.

| Year | Projected Average Range (USD) | Key Assumptions |

|---|---|---|

| 2040 | $12.00 – $25.00 | Mass adoption and mature blockchain utility |

| 2050 | $25.00 – $50.00+ | Global integration and sustained institutional use |

These extended forecasts are speculative in nature and are meant to complement long-term perspectives such as cardano ada price prediction atgraphite.com and similar research-based models.

Effective planning is essential when interpreting any cardano ada price prediction 2025 or longer-term outlooks. Investors should balance optimism with realistic portfolio safeguards.

Rather than reacting to short-lived cardano ada price prediction july 2025 speculation spikes, disciplined strategies focused on fundamentals tend to provide more sustainable outcomes over multi-decade horizons.

Reaching $10 is possible under aggressive scenarios where sustained adoption, strong DeFi growth, major network upgrades and favourable macro conditions align. Most cardano ada price prediction models view $10 as a long-term target rather than a near-term expectation.

Estimates vary widely. Conservative projections place ADA between $2 and $4, while optimistic forecasts supported by widespread adoption and ecosystem maturity suggest prices could exceed $8 by 2030.

Le seuil de 100 $ reste hautement spéculatif et nécessiterait une expansion massive du marché, une intégration à l'échelle des entreprises et une utilisation à l'échelle mondiale. La plupart des modèles de prévision du prix de Cardano ADA ne considèrent pas ce niveau comme réaliste pour les prochaines décennies.

Cette prévision du prix de Cardano (ADA) souligne combien l'avenir de l'ADA dépend de sa solidité technique, de l'expansion de son écosystème et des conditions générales du marché. Si la zone de support à 0,51 $ peut servir de base à la croissance, une progression à long terme vers des objectifs plus élevés exige une innovation et une adoption soutenues. Les investisseurs doivent trouver un juste équilibre entre les opportunités, une évaluation rigoureuse des risques et des attentes réalistes lorsqu'ils évaluent le potentiel de l'ADA jusqu'en 2030 et au-delà.

La paire GBP/USD a fortement chuté à 1,3048 jeudi, sous la pression d'une combinaison de données d'inflation intérieure faibles et d'un dollar américain globalement plus fort.

La baisse de la livre sterling a été déclenchée par la publication du dernier indice des prix à la consommation (IPC) au Royaume-Uni, qui a révélé un ralentissement de l'inflation à 3,6 % en glissement annuel en octobre, conformément aux prévisions. Ce constat a renforcé les anticipations du marché quant à une possible baisse des taux d'intérêt par la Banque d'Angleterre (BoE) dès décembre. Ces données s'inscrivent dans un contexte plus large de ralentissement de la demande intérieure : le marché du travail se contracte, la croissance du PIB est inférieure aux projections de la banque centrale et l'inflation sous-jacente évolue légèrement en deçà des prévisions de la BoE. Dans ce contexte, des institutions, dont la Deutsche Bank, estiment que le Comité de politique monétaire (CPM) sera désormais en mesure d'abaisser le taux directeur, actuellement fixé à 4,00 %.

Des vents contraires supplémentaires ont pesé sur la livre sterling, provenant d'un dollar américain en résurgence, qui a trouvé du soutien avant la publication de données macroéconomiques américaines clés et du rapport sur les résultats très attendu du géant des puces d'IA, Nvidia.

À l'échelle mondiale, l'attention des investisseurs est également captivée par le yen japonais, qui a chuté à son plus bas niveau en dix mois après la publication d'un communiqué du ministère des Finances exprimant une « grande prudence » quant à l'évolution de la devise. Ce communiqué n'impliquait toutefois pas de menace d'intervention directe.

Globalement, l'incertitude des marchés est élevée. Les agences statistiques américaines commencent à peine à publier les données en retard dues à la récente paralysie des services gouvernementaux, laissant aux opérateurs le soin de reconstituer la véritable situation de la première économie mondiale.

Graphique H4 :

Sur le graphique H4, la paire GBP/USD a achevé une vague baissière jusqu'à 1,3037. Nous anticipons désormais une correction technique vers au moins 1,3080. Après ce repli, la tendance baissière principale devrait reprendre, propulsant la paire vers 1,2990, avec une perspective à plus long terme de poursuite de la baisse jusqu'à 1,2915. Ce scénario baissier est confirmé par l'indicateur MACD. Sa ligne de signal se situe en dessous de zéro et pointe nettement vers le bas, indiquant que la dynamique de vente reste bien ancrée.

Graphique H1 :

Sur le graphique H1, la paire a cassé à la baisse une zone de consolidation autour de 1,3090, confirmant la poursuite de la dynamique baissière. L'objectif immédiat est 1,3030. Un rebond correctif pour tester à nouveau le niveau de 1,3090 est probable avant que la prochaine vague de ventes n'entraîne la paire vers 1,2990, voire potentiellement vers 1,2950. L'oscillateur stochastique confirme cette analyse. Sa ligne de signal est supérieure à 50, indiquant qu'un rebond correctif de courte durée est en cours avant que la tendance baissière dominante ne reprenne le dessus.

La paire GBP/USD est confrontée à une conjoncture particulièrement défavorable, marquée par un assouplissement de la politique monétaire en Angleterre et la vigueur du dollar. Le ralentissement de l'inflation a considérablement accru la probabilité d'une baisse des taux de la Banque d'Angleterre en décembre, réduisant ainsi l'attrait de la livre sterling en termes de rendement. Techniquement, la tendance baissière demeure clairement établie. Bien qu'une correction à court terme vers 1,3080 soit probable, elle devrait être considérée comme une opportunité de vente potentielle au sein de la tendance baissière de fond, qui vise clairement 1,2990 et 1,2915.

La paire EUR/USD est en baisse et atteint le niveau de support de 1,1500. Aujourd'hui, le marché sera attentif aux statistiques du marché du travail américain pour le mois de septembre.

Le taux de change EUR/USD a corrigé à la baisse jusqu'au niveau de support de 1,1500. Aujourd'hui, l'attention du marché est portée sur les données du marché du travail américain pour le mois de septembre. Retrouvez plus de détails dans notre analyse du 20 novembre 2025.

La paire EUR/USD est en baisse avant la publication du rapport clé sur l'emploi américain. Le rapport sur les créations d'emplois non agricoles de septembre, dont la publication a été reportée, sera publié plus tard dans la journée et devrait indiquer une hausse des créations d'emplois.

Le Bureau américain des statistiques du travail a déclaré qu'il ne publierait pas le rapport régulier sur l'emploi d'octobre car les données de l'enquête auprès des ménages ne peuvent pas être collectées rétroactivement, ajoutant que les données manquantes seront intégrées au rapport de novembre, reporté.

Le compte rendu de la dernière réunion du FOMC a révélé des divergences entre les décideurs quant à la nécessité de nouvelles baisses de taux, incitant les opérateurs à revoir à la baisse leurs anticipations d'une réduction en décembre. Les marchés intègrent désormais environ 33 % de probabilité d'une baisse de taux de 25 points de base le mois prochain, contre 50 % la veille.

Sur le graphique H4, la paire EUR/USD est orientée à la baisse et se dirige vers le niveau de support de 1,1500. L'indicateur Alligator est orienté à la baisse. Si le cours ne parvient pas à se maintenir au-dessus de 1,1500, la baisse pourrait se poursuivre.

Les prévisions à court terme pour l'EUR/USD suggèrent une hausse vers 1,1650 à court terme si les acheteurs parviennent à faire remonter la paire depuis le niveau de support de 1,1500. En revanche, si les vendeurs conservent la mainmise sur le marché, la baisse pourrait se poursuivre jusqu'au niveau de support de 1,1400.

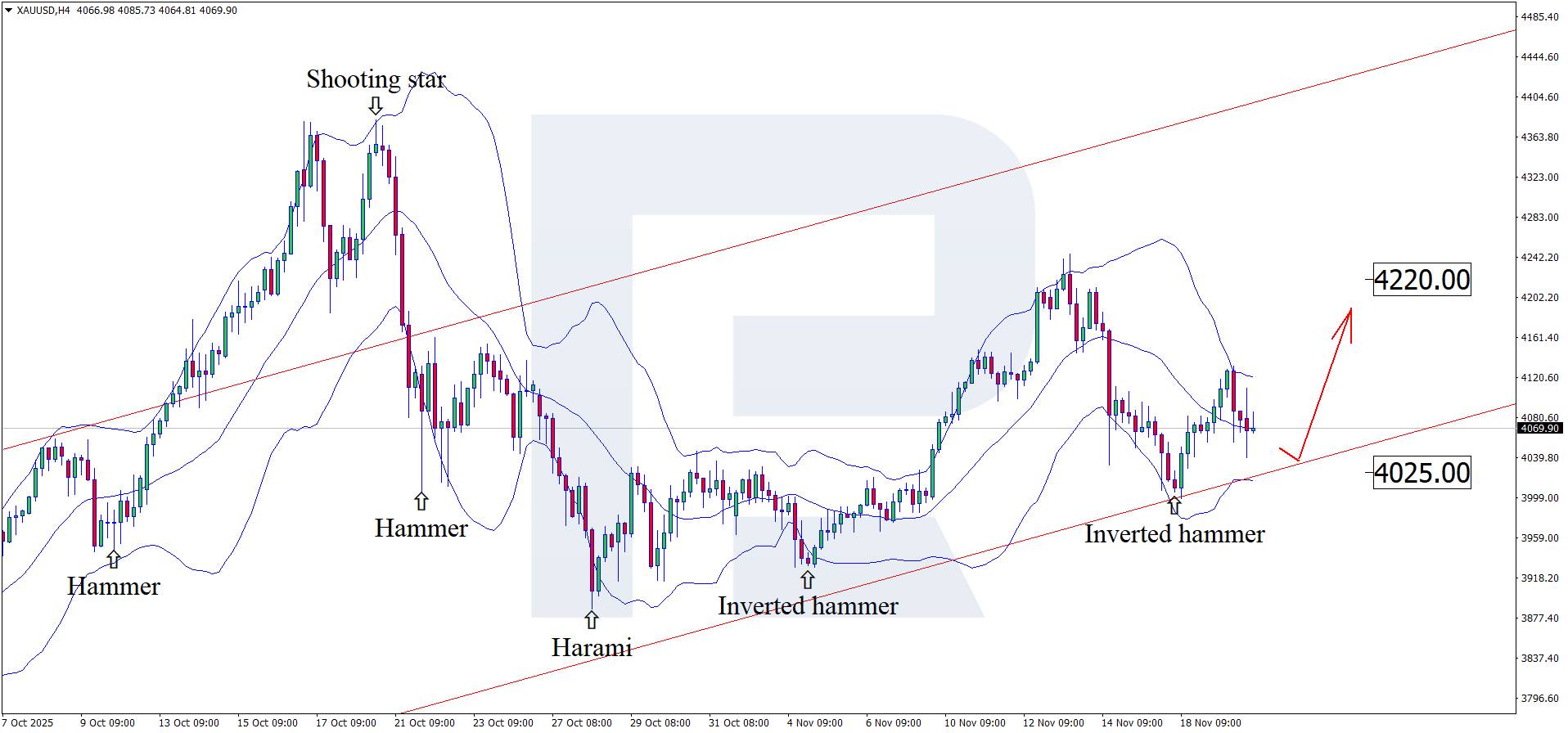

En attendant les statistiques américaines, la paire XAUUSD est en phase de correction et se négocie aux alentours de 4 070 USD.

Les prévisions de prix XAUUSD d'aujourd'hui indiquent que l'or est en train de se corriger dans le contexte d'une reprise plus générale, les prix se négociant actuellement autour de 4 070 USD l'once.

Les prévisions concernant la paire XAUUSD pour le 20 novembre 2025 tiennent compte du fait que, pour la première fois depuis la fin du blocage des services du gouvernement américain, les données sur le marché du travail seront publiées aujourd'hui.

Les créations d'emplois non agricoles aux États-Unis pour septembre devraient atteindre 53 000, contre 22 000 précédemment. Si ce chiffre est conforme aux attentes, le marché pourrait connaître une volatilité accrue et un renforcement temporaire du dollar américain. La publication de ces chiffres provoque presque toujours des turbulences sur les marchés financiers et peut soutenir le dollar ou, au contraire, l'affaiblir fortement.

Les prévisions concernant la paire XAU/USD pour aujourd'hui tiennent également compte du fait que le taux de chômage américain pour septembre pourrait rester inchangé à 4,3 %. La stabilité par rapport au chiffre précédent serait un facteur neutre pour le dollar américain.

Sur le graphique H4, le cours XAUUSD a formé une figure de retournement en marteau inversé près de la bande de Bollinger inférieure. Les cours évoluent actuellement dans une vague haussière, suivant le signal de cette figure. Étant donné que le cours XAUUSD évolue au sein d'un canal ascendant, le prochain objectif à la hausse pourrait se situer à 4 220 USD.

Dans le même temps, les perspectives techniques actuelles envisagent également un scénario alternatif avec une correction vers 4 025 USD avant une nouvelle croissance.

Le potentiel de poursuite de la dynamique haussière reste intact, et la paire XAUUSD pourrait bientôt se diriger vers le prochain niveau psychologique de 4 500 USD.

L'or poursuit sa remontée et la publication des données économiques américaines pourrait accélérer sa progression. L'analyse technique de la paire XAU/USD suggère une poursuite de la hausse une fois la correction terminée.

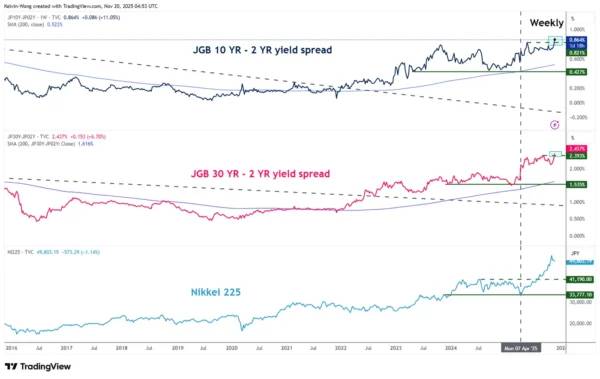

L'indice Nikkei 225 reste soutenu par des facteurs macroéconomiques favorables, notamment une relance budgétaire agressive sous le Premier ministre Takaichi et un nouvel accentuation de la pente des courbes de rendement des obligations d'État japonaises, deux éléments historiquement corrélés à une hausse de l'indice.

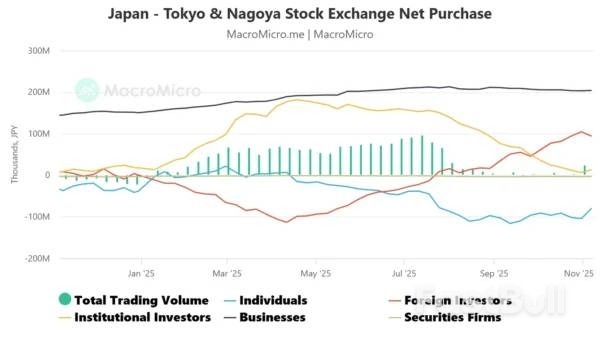

L’affaiblissement du yen japonais attire des flux de capitaux étrangers plus importants, le taux de change USD/JPY atteignant son plus haut niveau en 10 mois et les achats nets étrangers d’actions japonaises étant orientés à la hausse, renforçant ainsi la pression haussière sur le Nikkei 225.

Les indicateurs techniques à court terme sont positifs, l'indice Japan 225 CFD se maintenant au-dessus des principales moyennes mobiles et les indicateurs de momentum se renforçant ; une cassure au-dessus de 50 730 pourrait débloquer la prochaine étape haussière vers 51 530 et 52 775/52 830.

L'indice Japan 225 CFD (un proxy des contrats à terme Nikkei 225) a effectué le léger renversement haussier attendu précisément dans la zone de support d'inflexion clé de 49 370/48 450, après avoir chuté à un plus bas intraday de 49 099 le 5 novembre avant de rebondir de 4,9 % pour atteindre un plus haut intraday de 51 514 le 13 novembre.

Par la suite, il a vacillé, effacé ses gains antérieurs et chuté de 4,8 % pour tester à nouveau la limite inférieure du support d'inflexion clé à 48 450 le mardi 18 novembre, dans un contexte de faiblesse du marché boursier américain en raison des craintes de surévaluation des actions liées à l'intelligence artificielle (IA).

Il est intéressant de noter que plusieurs facteurs macroéconomiques localisés continuent de soutenir la tendance haussière à court et moyen terme du Nikkei 225. Examinons-les plus en détail.

Le « Takaichi Trade » est au premier plan, les acteurs du marché se concentrant sur la politique budgétaire agressive et la tendance à la baisse des taux d'intérêt mises en œuvre par le nouveau Premier ministre japonais, Takaichi, pour stimuler la croissance économique au Japon.

Le gouvernement de Takaichi devrait présenter cette semaine au Parlement un nouveau plan de relance économique, prévoyant un budget supplémentaire d'environ 20 000 milliards de yens pour cet exercice fiscal, soit bien plus que le plan de 13 900 milliards de yens élaboré il y a un an par son prédécesseur.

La stimulation budgétaire plus importante devrait déclencher une impulsion à la consommation intérieure au Japon dès le premier trimestre 2026, ce qui entraînera à son tour une accentuation de la pente des courbes de rendement des obligations d’État japonaises (JGB) (à 10 ans et à 30 ans par rapport à 2 ans) (voir Fig. 1).

La courbe des taux des obligations d'État japonaises à 10 ans/2 ans a franchi son précédent sommet de mai 2025, à 0,82 %, et se négocie actuellement à 0,86 %, un sommet en 13 ans.

En outre, la courbe des taux des obligations d'État japonaises à 30 ans/2 ans a atteint un nouveau record de 2,44 % au moment de la rédaction, dépassant le pic de 2,39 % prévu pour septembre 2025.

La forte hausse (accentuation de la pente) des courbes de rendement des obligations d'État japonaises (à 10 ans et à 30 ans par rapport au taux à 2 ans) depuis juin 2022 est directement corrélée aux mouvements du Nikkei 225.

Par conséquent, la poursuite d'une accentuation de la pente des courbes de rendement des obligations d'État japonaises est susceptible de déclencher un nouveau cycle de rétroaction positive sur le Nikkei 225.

Un autre « effet de cause à effet » de l’opération Takaichi est un affaiblissement du yen, car la Banque du Japon (BoJ) risque de subir des pressions accrues de la part de la nouvelle administration pour freiner les hausses progressives des taux d’intérêt préconisées par la dernière orientation de politique monétaire de la BoJ.

Le yen japonais s'est considérablement affaibli face au dollar américain au cours du mois dernier, dépassant « facilement » la barre des 154,00 pour atteindre un plus bas en 10 mois à 157,50 par dollar américain au moment de la rédaction.

Le taux de change USD/JPY évolue en parfaite harmonie avec le Nikkei 225 depuis septembre 2025, où le coefficient de corrélation glissant sur 20 semaines de l'USD/JPY avec le Nikkei 225 atteint une valeur élevée de 0,82 au 20 novembre 2025 (voir Fig. 2).

Parallèlement, la moyenne sur 52 semaines des achats nets d’actions japonaises cotées aux bourses de Tokyo et de Nagoya par les investisseurs étrangers a continué d’augmenter, passant de 77,44 milliards la semaine du 10 octobre 2025 à 93,98 milliards la semaine du 7 novembre 2025 (voir Fig. 3).

Par conséquent, un affaiblissement supplémentaire du yen pourrait entraîner une augmentation des entrées de capitaux étrangers afin de soutenir la tendance haussière du Nikkei 225.

Passons maintenant à la trajectoire potentielle du cours de l'indice Nikkei 225 d'un point de vue technique à court terme, en nous concentrant sur les un à trois prochains jours.

Biais haussier avec 49 085 comme support pivot clé à court terme pour l'indice CFD Japan 225 (un proxy des contrats à terme Nikkei 225).

Un franchissement au-dessus de 50 730 (également la moyenne mobile sur 20 jours) renforce la séquence potentielle de mouvement haussier impulsif pour voir les prochaines résistances intermédiaires se situer à 51 530 et 52 775/52 830 ensuite (voir Fig. 4).

L'incapacité à se maintenir au niveau du support clé à court terme de 49 085 annule le ton haussier de l'indice Japan 225 CFD pour une chute visant à tester à nouveau le support pivot clé à moyen terme de 48 450.

NuEnergy Gas Ltd a déclaré avoir terminé le forage du quatrième et dernier puits de son projet « Early Gas Sales » dans le cadre du plan de développement initial du contrat de partage de production (PSC) de méthane de houille (CBM) de Tanjung Enim en Indonésie.

« Des indices de présence de gaz ont été observés en surface grâce à des équipements de diagraphie, confirmant la présence de méthane dans plusieurs veines », a indiqué la société australienne dans un communiqué boursier.

Le puits TE-B01-003, foré à 451 mètres (1 479,66 pieds) de profondeur, a recoupé cinq veines de charbon à des profondeurs allant de 299 à 419 mètres, selon NuEnergy.

« NuEnergy a installé un système de pompe à cavité progressive pour le puits TE-B01-003 et les préparatifs sont en cours pour commencer le drainage - une étape clé pour établir un débit de gaz stable et optimiser les performances du puits », a déclaré la société.

« Le gaz sera collecté sur le site de surface et acheminé vers l'usine de traitement du gaz une fois les niveaux de production cibles atteints. »

Il a ajouté : « Conformément aux protocoles d'accord signés avec PT Perusahaan Gas Negara Tbk (PGN), le gaz produit à partir des puits forés TE-B06-001, TE-B06-002, TE-B06-003 et du puits TE-B01-003 sera livré via un pipeline interne à l'installation de traitement et de distribution de PGN. »

Le projet de vente anticipée de gaz prévoit la vente d'un million de pieds cubes standard par jour (MMscfd) au distributeur de gaz public indonésien PGN, sur un objectif initial de 25 MMscfd pour la licence de Tanjung Enim, selon NuEnergy. Le 8 septembre, la société a annoncé l'approbation du ministère de l'Énergie et des Ressources minérales pour cette vente d'un million de pieds cubes standard par jour, réalisée par sa filiale Dart Energy (Tanjung Enim) Pte Ltd (DETE).

« L’approbation de l’allocation de gaz étant désormais acquise, DETE va procéder à la finalisation de l’accord de vente et d’achat de gaz avec PGN », a alors déclaré NuEnergy.

Parallèlement, le projet de développement de Tanjung Enim (POD) 1, plus vaste, a été approuvé en juin 2021 « selon un accord de partage des coûts global qui permettra au contrat de partage de production (PSC) de procéder au développement du gisement, à la construction des installations de surface et à la commercialisation du gaz », indique NuEnergy sur son site web. « Cette approbation marque également le premier projet de développement de gaz de méthane de houille en Indonésie. »

Le PSC de 30 ans, attribué en août 2009, a des réserves prouvées et probables de 215 milliards de pieds cubes (Bcf) et de gaz en place de 484 Bcf et couvre 249,1 kilomètres carrés (96,18 miles carrés), selon NuEnergy.

La zone contractuelle se situe à environ 50 kilomètres (31,07 miles) et 130 km des villes de Prabumulih et Palembang respectivement et à environ 35 km des principaux gazoducs, selon NuEnergy.

Elle exploite la licence avec une participation de 45 %. La compagnie pétrolière et gazière publique indonésienne PT Pertamina et la compagnie minière de charbon publique PT Bukit Asam détiennent chacune 27,5 %.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire